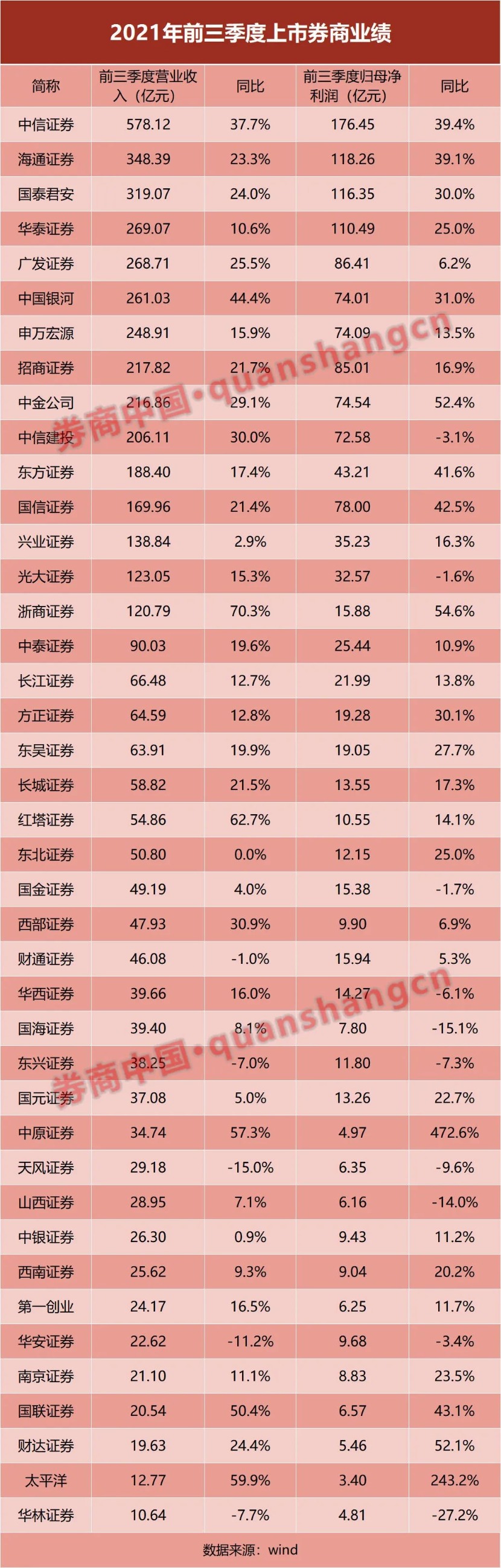

41家a股上市券商第三季度报告已全部披露今年前三季度上市券商业绩排名已正式出炉

10月29日晚,国泰君安,华泰证券,中国银河,申万宏源等16家券商披露了2021年第三季度报告截至目前,41家a股上市券商第三季度报告已全部披露,今年前三季度上市券商业绩排名已正式出炉

整体来看,头部券商经纪,自营,资产管理,投行,信贷等业务发展较为均衡,优势明显,正在不断拉开与中小券商的差距。

业务方面,自营投资业务是券商业绩的主要增长引擎此外,由于今年a股市场交投活跃,券商经纪,资产管理,信贷等业务表现普遍较好中信证券和广发证券在资产管理业务上遥遥领先投行业务喜忧参半的同时,中信证券,CICC,申万宏源,东方证券等公司投行业务净收入有所增长,部分券商略有下滑

前三季度超过70%的券商净利润同比增长。

截至10月29日晚间,已有41家a股上市券商披露第三季度报告,今年前三季度上市券商业绩正式出炉。

从今年前三季度上市券商的营收来看,近九成券商在今年前三季度实现了同比增长,仅有5家券商的营收出现同比下滑。

具体来看,中信证券以578.12亿元的营收排名第一,海通证券和国泰君安分别以348.39亿元和319.07亿元的营收排名第二和第三华泰证券,广发证券,中国银河位列第三梯队,营收分别为269.07亿元,268.71亿元,261.03亿元申万宏源,招商证券,CICC,中信建投前三季度营收也超过200亿元此外,5家券商的营收在100亿元至200亿元之间

从上市券商前三季度的回国净利润来看,前三季度有三个季度的券商业绩录得增长,四家券商的回国净利润已经超过百亿元,分别是中信证券,海通证券,国泰君安,华泰证券,而去年同期只有中信证券一家。

具体来看,中信证券以176.45亿元的净利润排名第一第二名和第四名的竞争特别激烈海通证券,国泰君安,华泰证券位列第二梯队,前三季度净利润分别为118.26亿元,116.35亿元,110.49亿元此外,广发证券,招商证券前三季度净利润均超过80亿元,国信证券,CICC,申万宏源,中国银河,中信建投今年净利润也超过70亿元

从业绩增速来看,大型券商与中小券商的差距再次拉大,在金额较大的情况下,头部券商仍保持相对较高的增速。。

前三季度净利润超过70亿元的大型券商中,只有中信建投业绩同比略有下滑CICC今年前三季度业绩同比增长超过50%中信证券,海通证券,国信证券前三季度业绩也增长了40%左右国泰君安今年业绩增长近30%

中小券商的业绩弹性较大,证券投资业务收入是影响券商业绩的重要因素例如,华中证券前三季度净利润为4.97亿元,同比增长约472.6%,主要是子公司投资银行,自营投资和商品销售收入增加所致太平洋证券增速也较高,前三季度净利润3.4亿元,同比增长243.2%,主要是自营投资业务收入增加所致

此外,浙商证券和东方证券

总的来说,自营投资业务是大型券商业绩的增长引擎此外,由于今年a股市场交投活跃,券商经纪,资产管理,信贷等业务表现普遍较好可是,投资银行业务喜忧参半中信证券,CICC,申万宏源,东方证券等公司投行业务净收入有所增长,部分券商投行业务收入略有下降

今年前三季度,中信证券实现归母净利润176.45亿元,同比增长39.37%中信证券表示,公司利息净收入,手续费及佣金净收入等业务收入较去年同期大幅增长具体来看,中信证券经纪业务手续费净收入为108.79亿元,同比增长27.47%,投行业务手续费净收入56.44亿元,同比增长25.63%资产管理业务增长尤为亮眼,前三季度资产管理业务手续费净收入达85.79亿元,同比增长59.05%

国泰君安前三季度实现营收319.07亿元,同比增长约24%,归母净利润116.35亿元,同比增长约30%。A股上市券商半年报尘埃落定。

对此,国泰君安表示,主要是公司营业收入同比增长所致主要增长项目为:个因证券市场波动,公允价值变动收益同比增长206.88%,投资收益同比增长19.35%,原因是交易性金融资产投资收益增加及上海证券股权重估由于经纪业务收入和资产管理业务手续费收入增加,手续费及佣金净收入同比增长8.28%

沈宏远金融分析师徐一山认为,投资收益是国泰君安业绩增长的主要引擎,投资银行略有拖累业绩方面,9M21证券主营收入253亿,其中投资业务收入占比高达37%,券商占比28%,投行占比9.4%重资本收入占比56%

证券主营收入同比增18%,投资,经纪,长股投正向拉动主营增速,投行拖累主营增速。东方财富Choice数据显示,2021上半年券商公司业绩整体表现优异,总营收30681亿元,增速高达241%,13家券商营收过百亿;净利润984亿元,增速达28.65%,所有上市券商全部实现盈利。

华泰证券今年前三季度实现营收269.07亿元,同比增长约10.6%,实现净利润110.49亿元,同比增长25%对于归母净利润的增长,华泰证券表示,主要系营业支出减少所致

中金公司前三季度归属于母公司所有者的净利润74.54亿元,同比增长52.39%中金公司表示,营业收入因经纪,投行业务手续费及佣金收入增长,权益投资及基金投资的收益净额增长而显著增加,同时本集团有效控制费用支出,使得营业利润率增长

值得一提的是,今年各券商资管业务颇有起色,大型券商保持较高增速中泰证券研报认为,大资管新规背景下,券商参与公募业务重要性不断提升,资管公募业务仍在发展初期,参控股公募基金受益于居民理财需求提升,规模增长提速,Q3单季度基金发行7267亿份,环比增长31%,为股东券商贡献稳定收益

从券商资管业务净收入来看,中信证券,广发证券平分秋色,前三季度分别实现85.79亿元,73.51亿元的资管业务净收入,同比增幅也分别达到59.05%,56.25%东方证券则以27.88亿元的净收入排名第三,同时也保持了56.94%的高增长

而投行业务则几家欢喜几家愁中信证券投行业务手续费净收入为56.44亿元,同比增长25.63%中金公司投行业务手续费净收入达到41.33亿元,同比增长22.66%申万宏源的投行业务手续费净收入同比大增30.51%,达到11.67亿元,主要为证券承销及保荐业务净收入增加

值得一提的是,部分大型券商的投行业务手续费净收入相比去年同期略有下滑,比如华泰证券,国泰君安,中信建投,海通证券等等。

三家券商第三季度营收超100亿

今年三季度市场交投活跃,股基交易额连续49个交易日突破万亿,带动券商业绩增长,同时,今年北交所的横空出世,有望为券商投行,经纪等业务带来新的增长点从券商今年第三季度的业绩来看,约六成券商净利润实现同比正增长

单季营收方面,中信证券,海通证券,中国银河的单季营收排名前三甲,其中中信证券单季营收破200亿元,海通证券与中国银河单季营收破百亿元。

净利润方面,中信证券第三季度净利润达到54.47亿元,同比增长45.8%,遥遥领先海通证券,国泰君安分别以36.56亿元,36.22亿元的净利润位列第二,第三位华泰证券,中国银河,国信证券的单季净利润也超过30亿元

从今年第三季度单季度净利润同比增幅来看,由于去年同期基数较低,中原证券,太平洋证券单季同比增幅达到300%以上,红塔证券,国联证券单季度净利润同比增幅也超过100%,第一创业,浙商证券单季同比增幅超90%。

东方证券研报分析认为,2021年三季度券商板块公募持仓比例大幅触底反弹,为自2019年三季度以来的首次通过计算灵活配置型,偏股型与普通股票型公募基金的重仓持仓明细情况,截至2021年三季度,券商板块的公募重仓股持仓占比0.61%,环比2021年二季度的0.11%显著触底回升

东方证券认为,券商板块持仓大幅触底反弹,伴随着政策利好的接踵而至,板块情绪望保持高位整体来看,机构资金对非银板块的配置仍然较低,意味着后续上涨动能充足,部分优质标的配置性价比日趋凸显

。郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

最新文章